-無料で建物診断を行っています-

先進的窓リノベ2024事業

既存住宅の窓・ドアを省エネ効果の高い断熱窓・断熱ドアに改修する費用に対して、補助金がもらえる制度です。

補助対象工事の内容に応じて、一戸当たり、5万円から最大200万円までの補助金が交付されます。

子育てエコホーム支援事業

子育て世帯や若者夫婦世帯による「高い省エネ性能を有する新築住宅の取得」や「住宅の省エネリフォーム」等に対して補助金が交付される制度です。窓リフォームに関する他の補助金制度との併用も可能です。

住宅取得等資金の贈与非課税の特例

親や祖父母から住宅取得資金の贈与を受けた場合に一定額まで非課税となる制度です。2022年1月から2023年12月までの間に、住宅の新築・取得・増改築のための資金の贈与として、一般住宅は500万円、「質の高い住宅」は1,000万円までが非課税となります。

※令和6年度税制改正において、住宅取得等資金に係る贈与税の非課税措置の適用期限が3年間延長されることとなりました。

相続時精算課税選択の特例

親または祖父母から住宅取得資金の贈与を受けた場合に、2,500万円までの贈与分を相続時まで先送りし、相続財産と合算して課税する制度です。住宅取得資金においては親・祖父母の年齢が60歳未満であっても特例として適用されます。相続税は基礎控除が大きいため(3,000万円+600万円×法廷相続人の数)、大幅な節税になります。

住宅ローン減税(一般・認定住宅)

2022年より住宅ローン減税が大きく変わります。住宅ローン金利との逆ザヤ問題の解消を測るために、控除率が従来の住宅ローン残高の1%から0.7%に縮小。その一方で控除期間を13年間としました。また、環境性能等に応じた借入限度額の上乗せ措置が取られることとなりました。最大控除額は一般が273万円であるのに対し、認定住宅は455万円となります。

登録免許税の軽減措置

適用条件は①床面積50㎡以上、②中古住宅は新耐震基準を満たすことが証明されたもの。適用期間は2024年3月31日まで。

不動産取得税の軽減措置

適用条件は①床面積50㎡以上240㎡以下、②中古住宅は築25年以内の耐火建築物、築20年以内の木造等、あるいは昭和57年1月1日以降に新築されたもの、あるいは耐震基準を満たすことが証明されたもの。また、耐震基準を満たさない住宅を取得し耐震改修を行った場合は特例措置として敷地にかかる不動産取得税にも適用。適用期限は2024年3月31日まで。

固定資産税、都市計画税の軽減措置

新築住宅に係る固定資産税の減額は床面積50㎡以上280㎡以下のものに適用され、2024年3月31日までが適用期間。

居住用財産の買い替え特例、譲渡損失繰越控除

マイホームを売って、新たに住宅を取得する場合等に適用されるもの

買取再販の登録免許税等の軽減措置

買取再販事業者により一定の質の向上を図る改修工事が行われた中古住宅を取得する場合に、登録免許税を一般住宅特例より引き下げる(2024年3月31日まで)。また、買取再販事業者が既存住宅を取得し一定のリフォームを行う場合(対象住宅が「安心R住宅」である場合または既存住宅売買瑕疵担保責任保険に加入する場合)、不動産取得税を減額(2023年3月31日まで)。

空き家の譲渡所得特別控除

相続で生じた空き家(1981年5月31日以前に建築された)を耐震リフォーム後、または除却後の敷地を譲渡した場合に適用。適用を受けるには相続日から起算して3年を経過する日の属する年の12月31日まで、かつ2023年12月31日までに譲渡することが必要。

※2023年(令和5年)12月31日までとされていた本特例措置の適用期間が2027年(令和9年)12月31日までに延長されることとなり、特例の対象となる譲渡についても、これまでは当該家屋(耐震性のない場合は耐震改修工事をしたものに限り、その敷地を含む。)又は取壊し後の土地を譲渡した場合が対象でしたが、譲渡後、譲渡の日の属する年の翌年2月15日までに当該建物の耐震改修工事又は取壊しを行った場合であっても、適用対象に加わることとなりました。この拡充については令和6年1月1日以降の譲渡が対象です。

低未利用土地の譲渡所得の特別控除

個人が、令和2年7月1日から令和7年12月31日までの間において、都市計画区域内にある一定の低未利用土地等を500万円以下(一定の場合は800万円以下)で売った場合には、その年の低未利用土地等の譲渡に係る譲渡所得の金額から100万円を控除することができます。その譲渡所得の金額が100万円に満たない場合には、その譲渡所得の金額が控除額になります。

印紙税の軽減措置

建設工事請負契約書及び不動産譲渡契約書に係る印紙税を、契約金額に応じて軽減する措置。適用期間は2024年3月31日まで。

こどもみらい住宅支援事業

子育て支援及び2050年カーボンニュートラルの実現の観点から、子育て世帯や若者夫婦世帯による高い省エネ性能を有する新築住宅の取得や、住宅の省エネ改修等に対して補助する事業です。省エネ改修等に対して補助額は一定の条件に応じて30万円から60万円となります。

サステナブル建築物等先導事業(省CO2先導型、気候風土適応型)

現行の基準で評価しきれない先進的な省エネ住宅のための技術や伝統技術を生かした省エネ住宅のための技術を評価し、支援する制度です。

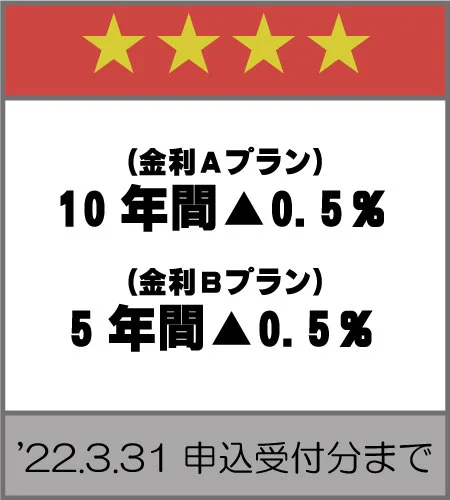

フラット35リノベ フラット35(地域連携型、地方移住支援型)

「住まい手が中古住宅を購入して基準を満たす性能向上リフォームを行う場合」または「住宅事業者が基準を満たす性能向上リフォームが行った中古住宅を購入する場合」に、フラット35の金利を0.5%優遇する制度です。フラット35(地域連携型、地方移住支援型)との併用もできます。

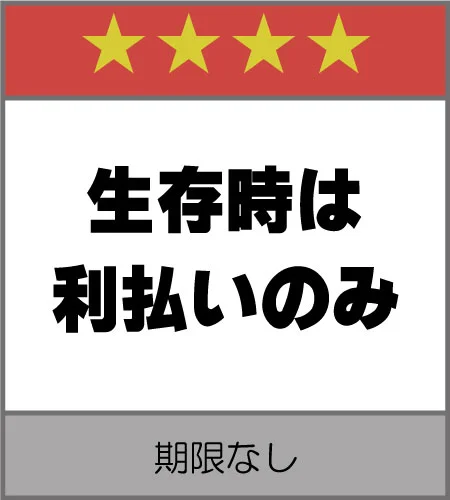

高齢者向け返済特例制度

住宅金融支援機構の直接融資として、満60歳以上の高齢者が自ら居住する住宅に、バリアフリー工事、ヒートショック対策工事または耐震改修工事を行う場合に利用できます。ローン返済を申込者および連帯債務者(配偶者)が死亡した時の一括返済とし、毎月の返済は利息のみとなる制度です。

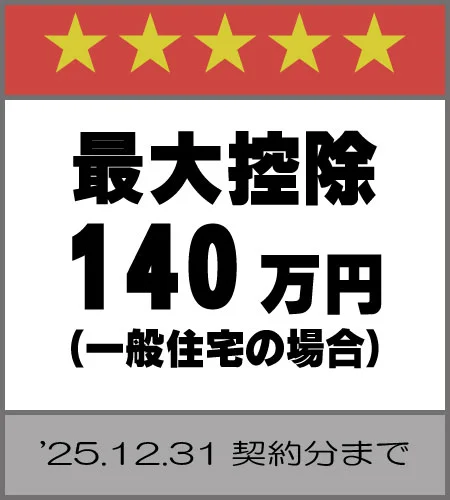

住宅ローン減税(中古住宅、リフォーム)

中古住宅の購入およびリフォームにおいては、控除率が0.7%に縮小されるとともに控除期間も10年間に据え置かれました。これにより最大控除額は一般住宅が140万円、認定住宅等の場合は210万円となります。なお、中古住宅の購入+リフォームの場合は、住宅取得日から5ヶ月以内に工事請負契約をすれば、入居期限が「増改築等完了の日から6ヶ月以内」に緩和されます。

所得税控除および固定資産税の減額

適用要件を満たすリフォームを行った場合に受けられるリフォーム減税が2年間延長されるとともに、「投資型」「ローン型」の区分けがなくなりました。所得税控除を受けることができます。また同じく市区町村等に申告手続きを行うと当該家屋に係る固定資産税の減額を受けられます。なお、今年度からリフォーム減税にはなくなりました。

登録免許税の軽減措置

宅地建物取引業者により一定の質の向上を図るための特定の増改築等工事が行われた既存住宅を個人が取得・居住し、取得後1年以内に登記を受けた場合、家屋の所有権の移転登記に係る登録免許税の税率が0.1%(一般住宅特例0.3%、本則2%)となります。適用期間は2024年3月31日まで。

不動産不徳税の軽減措置

平成26年4月1日以後に耐震基準に適合しない既存住宅を取得し、当該住宅が要件を満たす場合、既存住宅の新築年月日に応じて定められた控除額に税率を乗じた額が、住宅の不動産取得税額から控除されます。さらに、要件を満たす場合は平成30年4月1日以降に取得した当該住宅用の土地についても税額が軽減されます。

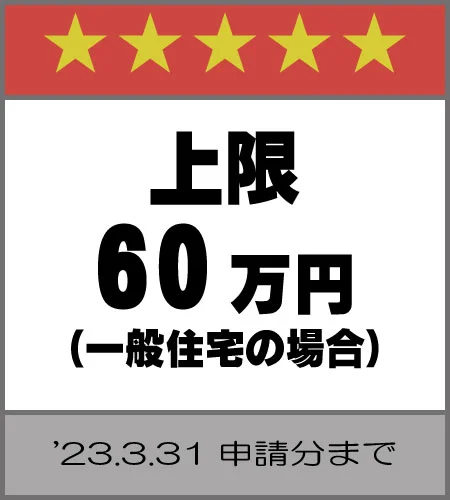

こどもみらい住宅支援事業(リフォーム)

子育て支援及び2050年カーボンニュートラルの実現の観点から、子育て世代や若者夫婦世帯による高い省エネ性能を有する新築住宅の取得や、住宅の省エネ改修等に対して補助する事業です。省エネ改修等に対して補助額は一定の条件に応じて30万円から60万円となります。

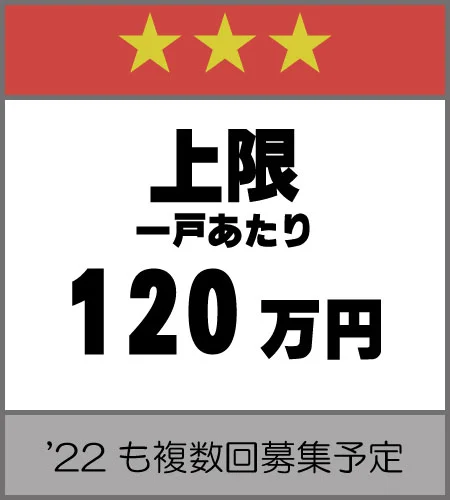

高性能建材住宅断熱リフォーム支援事業(断熱リノベ)

高性能な断熱材や窓を用いた断熱改修を支援する制度です。今年度より部分断熱を支援する「居間だけ断熱」も創設されました。戸建て住宅の補助額の上限は、高性能建材導入費用の1/3、上限120万円、および所定の省エネ設備等の導入・改修に対する補助となります。

※次の公募は令和6年1月頃を予定

次世代省エネ建材実証支援事業

既存住宅の省エネルギー化を図るため、省エネ改修の促進が期待される工期短縮可能な高性能断熱材や、快適性向上にも資する蓄熱・調湿建材等の次世代省エネ建材の高架の実証を支援する制度です。今年度より窓断熱(防火・防風・防犯仕様)のみを行う省エネ改修工事も補助対象となりました。

住宅エコリフォーム推進事業 住宅・建築物省エネ改修推進事業(交付金)

省エネリフォームへの補助制度として今年度創設されました。住宅エコリフォーム推進事業は国による直接補助。住宅・建築物省エネ改修推進事業は国と地方公共団体が連携して補助します。

省エネ改修減税

今年度からリフォーム減税は「ローン型」と「投資型」が一本化されました。これまで「投資型」で認められていた他の透視型リフォーム減税との併用はなくなりました。省エネ改修減税において、太陽光発電設備設置の場合に減税額が拡大されるのはこれまでと同じです。

長期優良住宅化リフォーム推進事業

インスペクションや維持保全計画の作成、性能向上リフォーム等を行う先進的なリフォームに対して支援する制度です。公募要件は「評価基準型」「認定長期優良住宅型」で、今年度から高度省エネルギー型はなくなりました。また、申請方法としては「通年申請タイプ」と、事前に公募、採択を受けてから交付申請する「事前採択タイプ」(提案型および安心R住宅)があります。

長期優良住宅化リフォーム減税(耐久性向上改修減税)

今年度からリフォーム減税は「ローン型」が「投資型」が一本化されました。これまで「投資型」で認められていた他の投資型リフォーム減税との併用はなくなりました。長期優良住宅かリフォーム減税において、太陽光発電設備設置の場合に減税額が拡大されているのはこれまでと同じです。

同居対応改修減税

今年度からリフォーム減税は「ローン型」が「投資型」が一本化されました。これまで「投資型」で認められていた他の投資型リフォーム減税との併用はなくなりました。

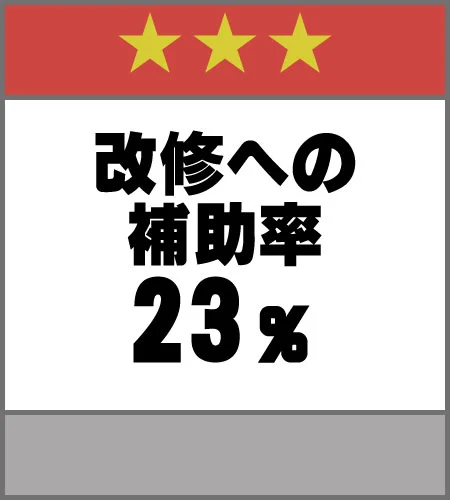

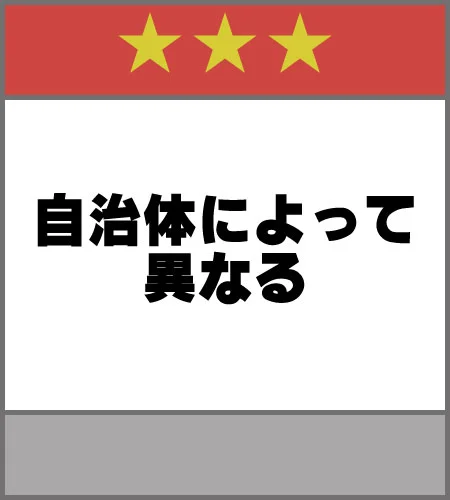

耐震診断・改修補助事業

住宅・建築物安全ストック形成事業として予算化されている耐震診断・改修補助事業は、国の基本方針に則り、地方自治体が耐震改修促進計画を策定して実施されています。昭和56年5月31日以前に着工された住宅が対象となり、耐震診断の補助金額(率)は実施主体となる地方自治体によって異なります。

耐震改修促進税制

旧耐震基準(昭和56年5月31日以前の基準)により建築された住宅を耐震改修した場合に適用されます。今年度からリフォーム減税は「ローン型」が「投資型」が一本化されました。これまで「投資型」で認められていた他の投資型リフォーム減税との併用はなくなりました。

バリアフリー改修減税

今年度からリフォーム減税は「ローン型」が「投資型」が一本化されました。これまで「投資型」で認められていた他の投資型リフォーム減税との併用はなくなりました。

住宅確保要配慮者専用賃貸住宅改修事業

低所得の高齢者世帯や子育て世帯、障がい者世帯などで住宅に困窮する世帯に対し、公営住宅の補完として、民間賃貸住宅や空き家を活用し一定の質が確保された低廉な家賃の賃貸住宅を供給するための事業。戸建てまたは集合住宅が対象で、一戸あたり最大で100万円が補助されます。

サービス付き高齢者向け住宅整備事業(リフォーム)

サービス付き高齢者向け住宅(サ高住)とは、一定のハード基準を満たし、居住する高齢者向けにサービスを提供する賃貸住宅のこと。リフォームについては、建設工事費の1/3、一戸あたり上限は既存ストック型であれば最大195万円の補助を受けることができます。

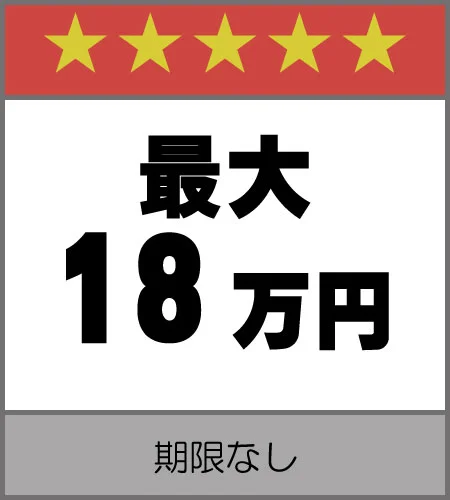

介護保険住宅改修費支給

介護保険で「要支援」または「要介護」の認定を受けた高齢者が居住する住宅で行う、特定のバリアフリーリフォームに対して補助する制度です。自治体によっては介護保険に上乗せ補助をしているところや、特定高齢者にまで対象を拡大しているところもあります。